「不動産投資を始めたいけど、数千万円もの資金なんて用意できない…」「物件選びや管理の手間を考えると、なかなか踏み出せない…」

そんな悩みを抱えている方に注目されているのが、不動産クラウドファンディングです。1万円から始められて、物件の管理はすべてプロにお任せ。銀行預金よりも高い利回りを狙いながら、株式のように市場価格が日々変動することは起こりにくいのが特徴です。

この記事では、不動産クラウドファンディングの仕組みから選び方、おすすめサービス10選まで徹底解説します。「本当に安全なの?」「儲からないって聞くけど…」という疑問にもお答えしますので、ぜひ最後までご覧ください。

トピックス一覧

不動産クラウドファンディングとは?仕組みをわかりやすく解説

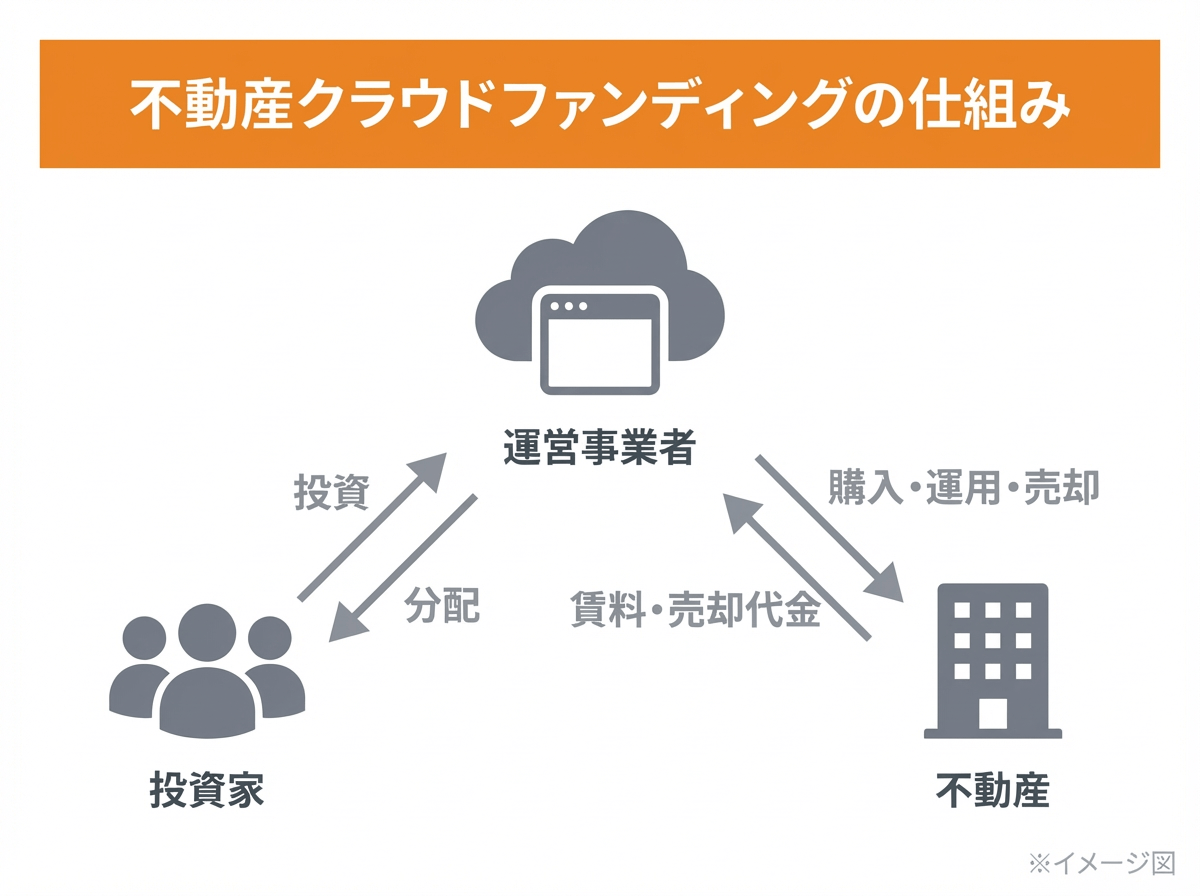

不動産クラウドファンディングは、インターネットを通じて複数の投資家から資金を集め、不動産を購入・運用するサービスです。得られた利益は出資額に応じて投資家に分配されます。

従来の不動産投資では、物件を購入するために数千万円もの資金が必要でした。しかし不動産クラウドファンディングなら、1万円程度の少額から不動産投資に参加できます。

物件の選定や管理、入居者対応などはすべて運営会社が行うため、投資家は資金を預けて配当を待つだけ。不動産投資の知識がなくても始めやすいのが大きな魅力です。

不動産投資を運営会社にお任せできる

不動産クラウドファンディングは、不動産特定共同事業法という法律に基づいて運営されています。この法律により、投資家の資金は適切に管理され、一定の安全性が確保されています。

基本的な流れは以下のとおりです。

- 運営会社が投資対象となる不動産を選定し、ファンドを組成する

- 投資家がインターネット上で出資を申し込む

- 集まった資金で不動産を購入・運用する

- 賃料収入や売却益を投資家に分配する

- 運用期間終了後、元本が償還される

投資家は物件の管理や入居者対応を行う必要がなく、運用はすべて運営会社にお任せできます。スマートフォンやパソコンから簡単に投資できる手軽さも人気の理由です。

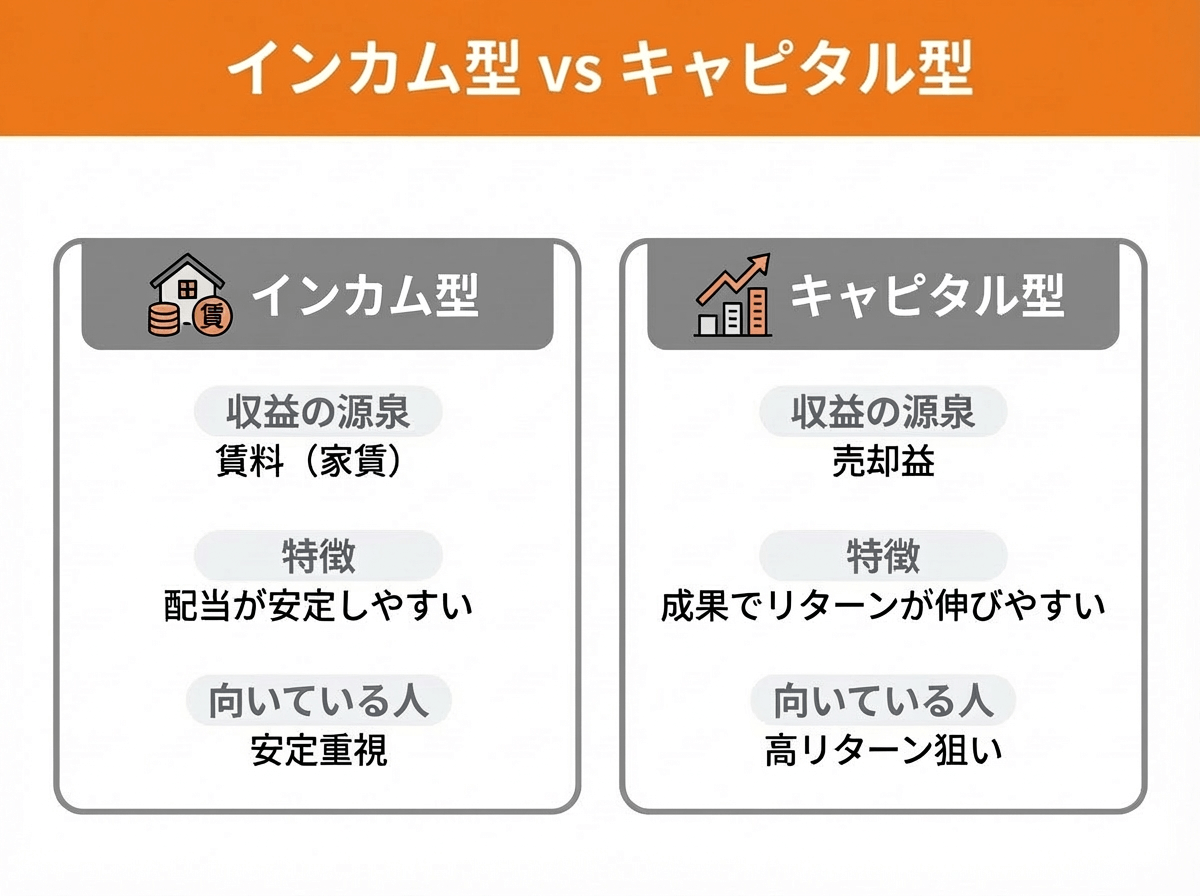

インカム型とキャピタル型の違い

不動産クラウドファンディングには、利益の出し方によって大きく2つのタイプがあります。

インカム型は、物件から得られる賃料収入を投資家に分配するタイプです。毎月の家賃収入が利益の源泉となるため、安定した配当が期待できます。マンションやアパートなど居住用物件を扱う案件に多く見られます。

キャピタル型は、物件を売却した際の利益を分配するタイプです。購入時より高く売れれば、その差額が投資家への配当となります。開発案件や再生案件など、物件の価値向上を狙う案件に多いです。

| 項目 | インカム型 | キャピタル型 |

|---|---|---|

| 収益の源泉 | 賃料収入(家賃) | 売却益 |

| 利回りの傾向 | 3〜6%程度で安定 | 6〜12%以上も可能 |

| リスク | 比較的低め | やや高め |

| 配当の安定性 | 安定している | 変動しやすい |

| 向いている人 | 安定収入を重視する人 | 高リターンを狙いたい人 |

安定性を重視するならインカム型、高いリターンを狙うならキャピタル型を選ぶとよいでしょう。最近では両方を組み合わせた案件も増えています。

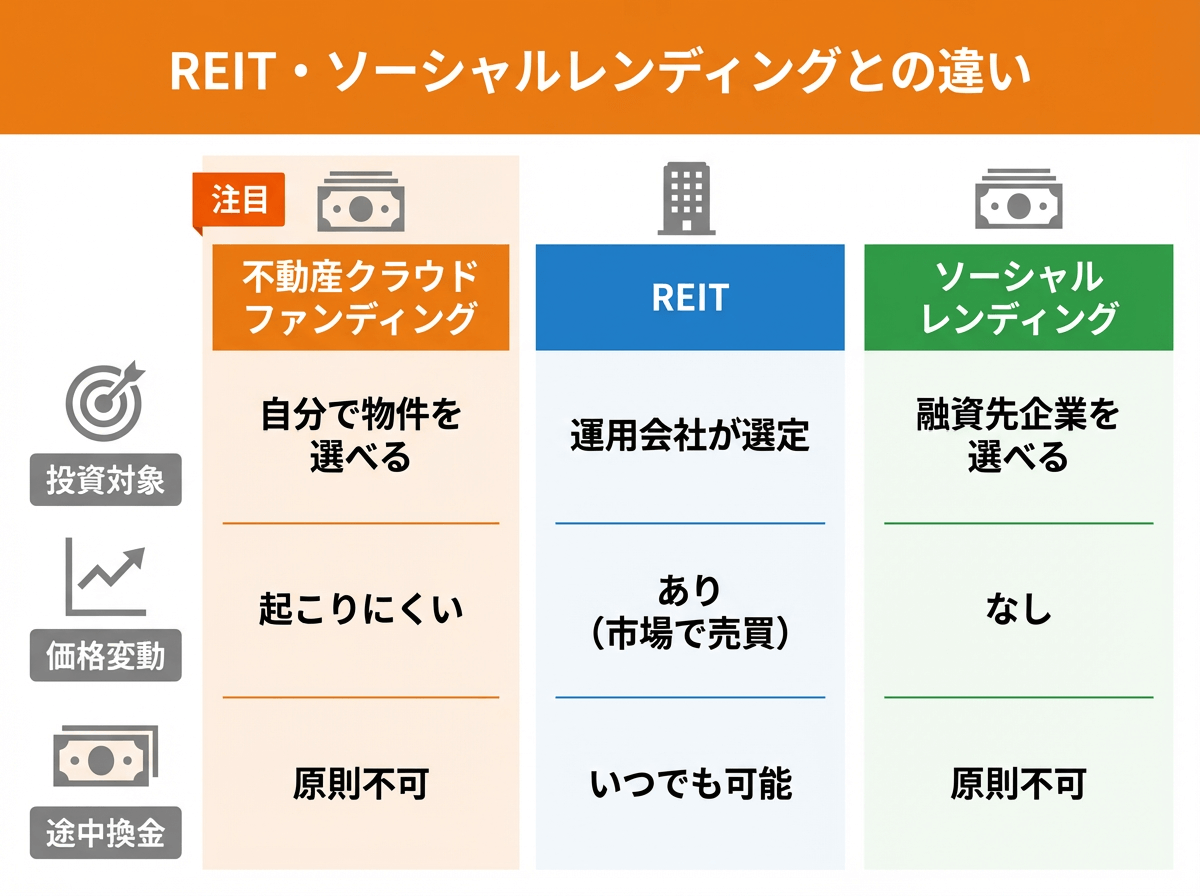

REITやソーシャルレンディングとの違い

不動産に投資する方法には、不動産クラウドファンディング以外にもREIT(不動産投資信託)やソーシャルレンディングがあります。それぞれの違いを理解しておきましょう。

| 項目 | 不動産クラウドファンディング | REIT | ソーシャルレンディング |

|---|---|---|---|

| 投資対象の選択 | 自分で物件を選べる | 運用会社が選定 | 融資先企業を選べる |

| 最低投資額 | 1万円程度〜 | 数万円〜 | 1万円程度〜 |

| 価格変動 | 起こりにくい | あり(市場で売買) | なし |

| 途中換金 | 原則不可 | いつでも可能 | 原則不可 |

| 優先劣後方式 | 多くが採用 | なし | なし |

不動産クラウドファンディングの特徴は、投資先の物件を自分で選べることと、優先劣後方式により元本が守られやすい点です。日々の価格変動を気にする必要がないため、長期的にコツコツ資産形成したい方に向いています。

不動産クラウドファンディングの選び方5つのポイント

不動産クラウドファンディングのサービスは数多くあり、それぞれ特徴が異なります。自分に合ったサービスを選ぶために、以下の5つのポイントをチェックしましょう。

想定利回りと実績をチェックする

不動産クラウドファンディングの想定利回りは、年3〜8%程度が一般的な水準です。銀行の定期預金と比べると高い利回りが期待できます。

ただし、想定利回りはあくまで予定であり、実際の利回りは運用結果によって変わります。サービスを選ぶ際は、想定利回りだけでなく以下の点も確認しましょう。

- 過去の償還実績(予定通り償還されているか)

- 元本割れの有無

- 実績利回りと想定利回りの差

利回りが極端に高い案件は、その分リスクも高い可能性があります。高利回りだけに惹かれず、リスクとリターンのバランスを考えて選ぶことが大切です。

劣後出資比率で安全性を確認する

多くの不動産クラウドファンディングでは、優先劣後方式という仕組みを採用しています。これは投資家の元本を守るための重要な仕組みです。

優先劣後方式では、投資家の出資分を優先出資、運営会社の出資分を劣後出資として分けています。もし運用で損失が出た場合、まず劣後出資(運営会社の出資分)から損失を負担します。

たとえば劣後出資比率が30%の場合、物件価格が30%下落しても投資家の元本には影響しません。劣後出資比率が高いほど、投資家の元本が守られやすくなります。

安全性を重視するなら、劣後出資比率10〜30%程度の案件を選ぶとよいでしょう。

運営会社の信頼性を見極める

不動産クラウドファンディングは運営会社の信頼性が非常に重要です。以下のポイントをチェックしましょう。

- 上場企業かどうか(情報開示の透明性が高い)

- 資本金の規模(経営の安定性を示す)

- 運営年数と累計調達額(実績の豊富さ)

- 元本割れや配当遅延の有無

上場企業が運営するサービスは、コンプライアンス体制が整っており、情報開示も適切に行われています。初めて不動産クラウドファンディングを始める方は、上場企業運営のサービスから選ぶと安心です。

案件数と募集頻度の多さで選ぶ

不動産クラウドファンディングは人気が高く、好条件の案件はすぐに募集が埋まってしまうことがあります。投資機会を増やすためには、案件数や募集頻度の多いサービスを選ぶことが大切です。

また、1つのサービスだけでなく、2〜3社に登録しておくことをおすすめします。複数のサービスに登録しておけば、より多くの案件から自分に合ったものを選べます。

サービスによって扱う物件の種類や利回りの傾向も異なるため、複数に分散投資することでリスク軽減にもつながります。

運用期間と最低投資金額を確認する

不動産クラウドファンディングの運用期間は、案件によって大きく異なります。

短期案件(3〜12ヶ月)は、資金が拘束される期間が短く、比較的リスクも低めです。初めての方や、資金の流動性を重視する方におすすめです。

長期案件(1年以上)は、安定した配当が期待できる反面、途中解約ができないため注意が必要です。余裕資金での投資を心がけましょう。

最低投資金額は1万円から始められるサービスが多いですが、10万円からのサービスもあります。まずは少額から始めて、仕組みを理解してから投資額を増やすとよいでしょう。

不動産クラウドファンディングおすすめランキング10選比較!【2026年最新】

ここからは、実績や信頼性の高いおすすめの不動産クラウドファンディングサービス10選をご紹介します。それぞれの特徴を比較して、自分に合ったサービスを見つけてください。

| サービス名 | 特徴 | 想定利回り | 最低投資額 |

|---|---|---|---|

COZUCHI |

累計調達額No.1、途中解約可能 | 平均7.1%(2025年12月末時点) | 1万円 |

CREAL |

上場企業運営、募集口数が多い | 4〜5.5% | 1万円 |

利回り不動産 |

高利回り案件が豊富、ポイント制度あり | 5〜10% | 1万円 |

Rimple |

上場企業運営、劣後出資比率30% | 2.7〜5% | 1万円 |

TECROWD |

海外不動産に投資可能 | 8〜12% | 10万円 |

TSON FUNDING |

AI分析活用、案件数が豊富 | 5.5〜6.7% | 10万円 |

利回りくん |

上場企業グループ、楽天ポイント連携 | 3〜5.8% | 1万円 |

ヤマワケエステート |

高利回り案件が多い、短期運用中心 | 8%以上 | 10万円 |

FANTAS funding |

空き家再生プロジェクト、東京23区中心 | 3.5〜7% | 1万円 |

みんなの年金 |

全案件利回り8%固定、奇数月配当 | 8% | 10万円 |

COZUCHI(コヅチ)

COZUCHIは、累計調達額1,200億円を超える業界最大手の不動産クラウドファンディングサービスです。運営会社のLAETOLI株式会社は、1999年創業の歴史ある不動産会社です。

サービス開始以来、元本割れゼロの実績を維持しており、信頼性の高さが魅力です。都心の好立地物件を中心に、さまざまなタイプの案件を取り扱っています。

COZUCHIの大きな特徴は、途中解約に対応している点です。多くのサービスでは運用期間中の解約ができませんが、COZUCHIでは手数料(3.3〜5.5%)を支払うことで途中換金が可能です。急な資金需要にも対応できる安心感があります。

また、想定利回りを上回る実績を出すケースも多く、過去には年利629%を超える配当を実現した案件もあります。高いリターンを狙いたい方にもおすすめです。

- 利回りの上限を設けない独自の配当ポリシーで、想定以上のリターンが期待できる

- 途中解約に対応しており、急な資金需要にも柔軟に対応可能

- 人気が高く抽選倍率が10倍を超えることもあり、投資機会を確保しにくい場合がある

CREAL(クリアル)

| 運営会社 | クリアル株式会社(東証グロース上場) |

|---|---|

| 累計調達額 | 約926億円(2025年12月時点) |

| 想定利回り | 4〜5.5% |

| 最低投資額 | 1万円 |

| 運用期間 | 12〜24ヶ月程度 |

| 元本割れ実績 | 0件 |

CREALは、東証グロース市場に上場するクリアル株式会社が運営する不動産クラウドファンディングサービスです。不動産クラウドファンディング専業で上場を果たした唯一の企業であり、信頼性は抜群です。

マンションやオフィスだけでなく、保育所や学校、宿泊施設など社会貢献性の高い物件も取り扱っています。投資を通じて社会課題の解決に貢献できる点も魅力です。

CREALは募集口数が多く、数億円規模の大型案件も定期的に募集されています。投資機会が多いため、初めての方でも投資しやすいサービスです。

運用レポートが定期的に配信され、物件の運用状況を確認できるのも安心材料です。倒産隔離スキームを採用しており、万が一運営会社が倒産しても投資資産が保全される設計になっています。

- 東証グロース上場企業が運営しており、情報開示の透明性が高い

- 保育園や学校など社会貢献性の高い物件にも投資できる

- 想定利回りは4〜5.5%とやや控えめで、高利回りを求める方には物足りない可能性がある

利回り不動産

| 運営会社 | 株式会社ワイズホールディングス |

|---|---|

| 累計ファンド数 | 70件(2025年4月末時点) |

| 想定利回り | 5〜10%(直近平均約10%) |

| 最低投資額 | 1万円 |

| 運用期間 | 6〜12ヶ月程度 |

| 元本割れ実績 | 0件 |

利回り不動産は、株式会社ワイズホールディングスが運営するサービスです。想定利回り7〜12%の高利回り案件が豊富で、積極的にリターンを狙いたい方に向いています。

投資額に応じてワイズコインというポイントが付与されるのも特徴です。貯まったコインは次回の投資に使えるほか、Amazonギフト券との交換も可能です。実質的な利回りアップにつながります。

運営会社のワイズホールディングスは創業以来黒字経営を続けており、財務基盤の安定性が強みです。マスターリース契約を採用している案件も多く、空室リスクへの対策も取られています。

- 直近10件の平均利回りが約10%と、業界でも高水準の利回りを維持

- 独自のワイズコインで実質利回りがさらにアップ

- 非上場企業のため、上場企業と比べて情報開示の透明性がやや劣る

Rimple(リンプル)

| 運営会社 | プロパティエージェント株式会社(東証プライム上場グループ会社) |

|---|---|

| 想定利回り | 2.7〜5% |

| 最低投資額 | 1万円 |

| 運用期間 | 6ヶ月程度 |

| 劣後出資比率 | 30% |

| 元本割れ実績 | 0件 |

Rimpleは、東証プライム上場企業であるミガロホールディングス株式会社のグループ会社、プロパティエージェント株式会社が運営するサービスです。劣後出資比率が30%に設定されており、投資家の元本が守られやすい安全設計が特徴です。

永久不滅ポイントやハピタスなど、他社のポイントを投資に使える仕組みも魅力です。ポイ活で貯めたポイントを不動産投資に回せるため、効率的な資産形成が可能です。

東京23区を中心とした投資用マンションが中心で、運用期間も6ヶ月と短期のファンドが多いため、初心者でも始めやすいサービスです。

- 劣後出資比率30%で業界トップクラスの元本保護体制

- 他社ポイントを投資に使える独自の仕組みがある

- 想定利回りが2.7〜5%と低めで、大きなリターンは期待しにくい

TECROWD(テクラウド)

| 運営会社 | TECRA株式会社 |

|---|---|

| 累計調達額 | 500億円超 |

| 想定利回り | 8〜12%(実績平均約10%) |

| 最低投資額 | 10万円 |

| 運用期間 | 6〜24ヶ月程度 |

| 元本割れ実績 | 0件 |

TECROWDは、国内だけでなく海外の不動産に投資できる数少ないサービスです。モンゴルやカザフスタンなど新興国の物件を中心に取り扱っています。

海外案件は想定利回り8〜12%と高水準で、成長市場の不動産に投資できる点が魅力です。すべての取引は円建てで行われるため、為替リスクを気にせず投資できます。

国内ではデータセンターやヘルスケア施設など、多様な不動産に投資可能です。優先劣後方式やマスターリース契約による安全対策も取られています。

- 海外不動産に円建てで投資でき、グローバルな分散投資が可能

- 償還済みファンドの実績平均年利回りは約10%と業界最高水準

- 最低投資額が10万円と高めで、新興国特有のカントリーリスクがある

TSON FUNDING(ティーソンファンディング)

| 運営会社 | 株式会社TSON |

|---|---|

| 想定利回り | 5.5〜6.7% |

| 最低投資額 | 10万円 |

| 年間案件数 | 60件以上 |

| 運用期間 | 6〜24ヶ月程度 |

| 元本割れ実績 | 0件 |

TSON FUNDINGは、株式会社TSONが運営するサービスです。AI分析や独自データを活用した物件選定が特徴で、賃貸需要の高いエリアの物件を厳選しています。

年間の案件数が60件以上と非常に多く、投資機会が豊富です。短期案件と長期案件の両方を取り扱っており、自分の投資スタイルに合わせて選べます。

匿名組合型ファンドと任意組合型ファンドの2種類から選択でき、投資の目的に応じた運用が可能です。

- AI分析で約300万件の不動産データを活用した物件選定

- 年間60件以上の豊富な案件数で投資機会が多い

- 最低投資額が10万円と高めで、少額から始めたい方には不向き

利回りくん

| 運営会社 | 株式会社SYLA(東証スタンダード上場グループ会社) |

|---|---|

| 累計ファンド数 | 約110件 |

| 想定利回り | 3〜5.8%(平均約4.4%) |

| 最低投資額 | 1万円 |

| 運用期間 | 6〜12ヶ月程度 |

| 元本割れ実績 | 0件 |

利回りくんは、東証スタンダード上場のシーラホールディングスの子会社が運営するサービスです。上場企業グループの安定した運営体制が魅力です。

楽天ポイントとの連携が特徴で、投資額に応じて楽天ポイントが貯まるキャンペーンが定期的に実施されています。出金手数料が無料なのもうれしいポイントです。

- 上場企業グループ運営で安心感があり、出金手数料が無料

- 楽天ポイントとの連携でポイントが貯まるキャンペーンを実施

- 想定利回りは3〜5.8%と控えめで、高リターンを求める方には物足りない

ヤマワケエステート

| 運営会社 | ヤマワケエステート株式会社 |

|---|---|

| 想定利回り | 8%以上(15%超の案件も) |

| 最低投資額 | 10万円 |

| 運用期間 | 3〜6ヶ月程度 |

| 元本割れ実績 | 0件 |

ヤマワケエステートは、想定利回り8%以上の高利回り案件が揃っているのが最大の特徴です。中には15%を超える案件もあり、積極的にリターンを狙いたい方に人気があります。

運用期間3〜6ヶ月程度の短期案件が多く、資金を効率よく回転させたい方に向いています。短期間で結果が出るため、投資の成果を実感しやすいでしょう。

- 全案件で利回り8%以上を維持し、業界トップクラスの高利回り

- 運用期間3〜6ヶ月の短期案件が中心で、資金効率が良い

- 高利回りゆえにリスクも高めで、運営実績が比較的浅い

FANTAS funding(ファンタスファンディング)

| 運営会社 | FANTAS technology株式会社 |

|---|---|

| 累計ファンド数 | 200件以上 |

| 想定利回り | 3.5〜7% |

| 最低投資額 | 1万円 |

| 運用期間 | 3〜12ヶ月程度 |

| 元本割れ実績 | 0件 |

FANTAS fundingは、空き家再生プロジェクトを主力事業のひとつとしているのが特徴です。社会問題となっている空き家を再生し、投資と社会貢献の両立ができます。

東京23区を中心とした物件を取り扱っており、需要の安定したエリアでの運用が期待できます。これまで200件以上のファンドを組成しており、元本割れゼロの実績を維持しています。

- 空き家再生で社会貢献しながら投資リターンも得られる

- 東京23区中心の立地で需要が安定しており、200件以上の豊富な実績

- 空き家再生案件は物件状態によりリスクが変動する可能性がある

みんなの年金

| 運営会社 | 株式会社ネクサスエージェント |

|---|---|

| 想定利回り | 8%(全案件固定) |

| 最低投資額 | 10万円 |

| 配当月 | 奇数月(1・3・5・7・9・11月) |

| 劣後出資比率 | 10〜30% |

| 元本割れ実績 | 0件 |

みんなの年金は、すべての案件で想定利回り8%を維持しているのが最大の特徴です。案件ごとに利回りが異なる他サービスと比べ、わかりやすさがあります。

配当は奇数月に行われ、公的年金(偶数月支給)と組み合わせることで毎月収入を得られる設計になっています。定期的な副収入を得たい方に向いています。

東京、名古屋、大阪、福岡など大都市圏の物件に特化しており、不動産価値が下がりにくいエリアでの運用が期待できます。

- 全案件で想定利回り8%を固定維持し、シンプルでわかりやすい

- 奇数月配当で公的年金と組み合わせると毎月収入を得られる

- 最低投資額が10万円と高めで、配当遅延がないか定期的な確認が必要

不動産クラウドファンディングを始める4つのメリット

不動産クラウドファンディングには、従来の不動産投資にはない多くのメリットがあります。ここでは主な4つのメリットをご紹介します。

1万円から少額で不動産投資ができる

従来の不動産投資では、物件を購入するために数千万円もの資金が必要でした。ローンを組むとしても、頭金として数百万円は用意しなければなりません。

不動産クラウドファンディングなら、1万円から不動産投資を始められます。まとまった資金がなくても、気軽に不動産投資にチャレンジできるのは大きな魅力です。

少額から始められるため、複数の案件に分散投資することも可能です。リスクを分散しながら、さまざまな物件に投資できます。

物件管理の手間がかからない

通常の不動産投資では、入居者の募集や契約手続き、家賃の回収、設備の修繕対応など、さまざまな管理業務が発生します。

不動産クラウドファンディングでは、これらの管理業務はすべて運営会社が担当します。投資家は資金を出資するだけで、あとは配当を待つだけです。

忙しい方や不動産投資の経験がない方でも、手間をかけずに不動産投資の恩恵を受けられます。

優先劣後方式で元本が守られやすい

多くの不動産クラウドファンディングでは、優先劣後方式を採用しています。この仕組みにより、運用で損失が出た場合でも、まず運営会社の出資分から損失を負担します。

たとえば劣後出資比率が20%の案件で物件価格が15%下落しても、投資家の元本には影響しません。一定の損失までは運営会社がカバーしてくれる安心感があります。

REITやソーシャルレンディングにはこの仕組みがないため、不動産クラウドファンディングならではのメリットといえます。

株式のような激しい値動きがない

株式投資では、日々の株価変動に一喜一憂することも少なくありません。急な下落で大きな損失を被るリスクもあります。

不動産クラウドファンディングには日々の価格変動がありません。運用期間中は価格を気にする必要がなく、運用終了を待つだけです。

精神的な負担が少なく、長期的にコツコツ資産形成したい方に向いている投資方法です。

【やめとけは本当?】不動産クラウドファンディングのデメリット

「不動産クラウドファンディングはやめとけ」という声を耳にすることがあります。これは投資である以上、リスクやデメリットが存在するためです。始める前にしっかり理解しておきましょう。

元本保証がなく損失リスクがある

不動産クラウドファンディングは元本保証の商品ではありません。優先劣後方式を採用していても、劣後出資比率を超える損失が発生した場合は、投資家の元本も影響を受けます。

元本割れが発生する主な要因には、不動産価格の下落、空室率の上昇、自然災害による物件の損壊などがあります。過去に元本割れゼロの実績があるサービスでも、将来の保証ではありません。

ただし、多くの主要サービスでは元本割れゼロの実績を維持しており、適切なサービス選びでリスクを軽減できます。

運用期間中は資金を引き出せない

多くの不動産クラウドファンディングでは、運用期間中の途中解約ができません。投資した資金は運用終了まで引き出せないため、資金の流動性が低いというデメリットがあります。

運用期間は案件によって3ヶ月から24ヶ月以上とさまざまです。急な資金需要があっても対応できない点は、事前に理解しておく必要があります。

COZUCHIなど一部のサービスでは途中解約に対応していますが、手数料がかかります。余裕資金での投資を心がけましょう。

税制優遇がなく利益に課税される

不動産クラウドファンディングの分配金は雑所得として扱われ、NISAやiDeCoのような税制優遇を受けられません。分配金には約20.42%の源泉徴収税がかかります。

現物不動産投資では減価償却による節税効果がありますが、不動産クラウドファンディングでは不動産の所有権がないため、このような節税メリットは享受できません。

年間の雑所得が20万円を超える場合は確定申告が必要となり、所得税率によっては追加納税が発生する可能性もあります。

人気案件は投資できないことが多い

不動産クラウドファンディングは人気が高く、好条件の案件は募集開始から数分で埋まってしまうことがあります。抽選方式の案件でも、倍率が10倍を超えることも珍しくありません。

「登録したのに投資できない」という状況が起きやすく、投資機会を確保しにくいのは大きなデメリットです。

対策としては、複数のサービスに登録して投資機会を増やすことが有効です。また、新規サービスや知名度の低いサービスは比較的投資しやすい傾向があります。

運営会社によって信頼性に差がある

不動産クラウドファンディング事業者は100社近くあるとも言われており、資本力や運営経験が豊富な大手企業と、設立間もない中小事業者が混在しています。

過去には行政処分を受けた事業者や、配当遅延が発生した事例もあります。すべての運営会社が同じように信頼できるわけではありません。

上場企業が運営するサービスや、累計調達額が多く実績のあるサービスを選ぶことで、リスクを軽減できます。

不動産クラウドファンディングを始める前に知っておきたいこと

不動産クラウドファンディングには多くのメリットがありますが、始める前に知っておくべきポイントもあります。事前に理解しておくことで、より安心して投資を始められます。

元本保証ではないことを理解しておく

優先劣後方式があっても、不動産クラウドファンディングは元本保証の商品ではありません。劣後出資比率を超える損失が出た場合は、投資家の元本も影響を受けます。

リスクを抑えるためには、以下のポイントを意識しましょう。

- 余剰資金で投資する(生活資金は使わない)

- 複数の案件や複数のサービスに分散投資する

- 劣後出資比率の高い案件を選ぶ

運用中は原則として解約できない

多くの不動産クラウドファンディングでは、運用期間中の途中解約はできません。投資した資金は運用終了まで引き出せないため、すぐに使う予定のある資金での投資は避けましょう。

ただし、COZUCHIのように途中解約に対応しているサービスもあります。資金の流動性を重視する方は、事前にサービスの対応状況を確認しておきましょう。

人気案件は抽選になることが多い

不動産クラウドファンディングは人気が高く、好条件の案件はすぐに募集が埋まることがあります。抽選倍率が数十倍になるケースも珍しくありません。

投資機会を増やすためには、複数のサービスに登録しておくことをおすすめします。2〜3社に登録しておけば、投資できるチャンスが広がります。

利益には約20%の税金がかかる

不動産クラウドファンディングで得た分配金は、雑所得として課税対象となります。税率は約20.42%(所得税・復興特別所得税)で、多くのサービスでは源泉徴収されています。

給与所得者の場合、年間の雑所得が20万円以下であれば確定申告は不要なケースが多いです。ただし、複数の副収入がある場合など、状況によっては確定申告が必要になることもあります。

不動産クラウドファンディングの始め方

不動産クラウドファンディングの始め方はとてもシンプルです。スマートフォンやパソコンから簡単に手続きできます。

サービスに会員登録する

まずは気になるサービスの公式サイトにアクセスし、会員登録を行います。メールアドレスや基本情報を入力するだけで、無料で登録できます。

複数のサービスに登録しておくと、投資機会を増やせます。登録自体は無料なので、まずは2〜3社に登録して、どんな案件があるかチェックしてみましょう。

本人確認を完了させる

投資を行うためには、本人確認(eKYC)が必要です。運転免許証やマイナンバーカードなどの本人確認書類をアップロードします。

審査完了までに数日かかることもあるため、早めに手続きを済ませておくことをおすすめします。人気案件の募集開始時にすぐ申し込めるよう、事前に準備しておきましょう。

案件を選んで投資を申し込む

本人確認が完了したら、募集中の案件から投資先を選びます。以下のポイントを確認して、自分に合った案件を選びましょう。

- 想定利回り

- 運用期間

- 劣後出資比率

- 物件の所在地や種類

- 募集方式(先着順か抽選か)

先着順の案件は募集開始と同時に申し込む必要がありますが、抽選の案件は募集期間中であればいつでも申し込めます。

入金して運用スタート

投資申込が完了したら(抽選の場合は当選後)、指定口座に投資金額を入金します。入金が確認されると、運用がスタートします。

あとは運用終了を待つだけ。配当金の受け取りや運用状況はマイページで確認できます。運用終了後は、元本と最終配当が指定口座に振り込まれます。

不動産クラウドファンディングに関するよくある質問

不動産クラウドファンディングについて、よく寄せられる質問にお答えします。

不動産クラウドファンディングは安全ですか?

不動産クラウドファンディングは、不動産特定共同事業法という法律に基づいて運営されており、一定の安全性は確保されています。

さらに安全性を高めるためには、以下のポイントを意識して選びましょう。

- 上場企業が運営するサービスを選ぶ

- 優先劣後方式を採用している案件を選ぶ

- 過去に元本割れがないサービスを選ぶ

- 複数のサービス・案件に分散投資する

確定申告は必要ですか?

不動産クラウドファンディングの分配金は雑所得として課税されます。多くのサービスでは約20.42%の税金が源泉徴収されています。

給与所得者の場合、年間の雑所得の合計が20万円以下であれば、確定申告は原則不要です。ただし、以下のような場合は確定申告が必要になることがあります。

- 年間の雑所得が20万円を超える場合

- 給与収入が2,000万円を超える場合

- 医療費控除などで確定申告を行う場合

複数のサービスに登録したほうがいいですか?

はい、2〜3社に登録しておくことをおすすめします。理由は以下のとおりです。

- 人気案件はすぐに埋まるため、投資機会を増やせる

- サービスごとに扱う物件や利回りが異なるため、選択肢が広がる

- 複数に分散することでリスク軽減にもつながる

登録自体は無料なので、まずは気になるサービスにいくつか登録して、案件をチェックしてみましょう。

いくらから始めるのがおすすめですか?

まずは1〜10万円程度の少額から始めることをおすすめします。実際に投資してみることで、仕組みや流れを体験的に理解できます。

慣れてきたら、徐々に投資額を増やしていくとよいでしょう。いきなり大きな金額を投資するのではなく、経験を積みながらステップアップしていくのが安心です。

NISAやiDeCoの対象になりますか?

残念ながら、不動産クラウドファンディングはNISAやiDeCoの対象外です。分配金には約20.42%の税金がかかります。

税制優遇を受けながら資産形成したい場合は、NISAで購入できるREIT(不動産投資信託)と組み合わせるのも一つの方法です。不動産クラウドファンディングとREITを併用することで、バランスの取れたポートフォリオを組むことができます。

不動産クラウドファンディングは儲からないって本当ですか?

「儲からない」という声は、株式投資のような短期間で資産を2倍、3倍にするようなリターンを期待している場合に聞かれます。

不動産クラウドファンディングの一般的な利回りは年3〜8%程度で、銀行預金と比べれば高い水準です。ただし、一攫千金を狙う投資ではなく、リスクを抑えて安定的にリターンを得る投資手法です。

COZUCHIのように想定利回りを大きく上回る実績を出すサービスもあり、サービス選びや案件選びによっては高いリターンを得られる可能性もあります。自分の投資目的に合った期待値で取り組むことが大切です。

不動産クラウドファンディングは怪しいですか?

不動産クラウドファンディングは、不動産特定共同事業法に基づく許可を得た事業者のみが運営できる、法的に認められた投資サービスです。

「怪しい」という印象は、歴史が浅いサービスであることや、知名度の低い事業者が多いことが原因かもしれません。しかし、CREAL(東証グロース上場)やRimple(東証プライム上場グループ)など、上場企業が運営するサービスも多数あります。

国土交通省も架空業者による詐欺的勧誘について注意喚起を行っていますが、正規の許可を得た事業者を選べば安心して利用できます。サービス選びの際は、運営会社の実績や上場の有無を確認しましょう。

不動産クラウドファンディングは危ないですか?

投資である以上、リスクはゼロではありません。主なリスクとしては、元本割れ、運営会社の倒産、不動産市況の変動などがあります。

しかし、以下の対策でリスクを軽減できます。

- 上場企業や実績のある運営会社を選ぶ

- 優先劣後方式を採用している案件を選ぶ

- 複数のサービス・案件に分散投資する

- 余剰資金で投資する

主要サービスの多くは元本割れゼロの実績を維持しており、正しい知識を持って取り組めば、リスクをコントロールしながら資産を増やせる投資です。

不動産クラウドファンディングで炎上した事例はありますか?

過去には、一部の事業者で配当遅延や行政処分を受けた事例があります。これらはSNSなどで話題になり、「炎上」として認知されることがあります。

具体的には、運営会社の経営悪化による配当遅延や、情報開示が不十分なまま募集を行ったケースなどが報告されています。

このようなトラブルを避けるためには、上場企業が運営するサービスや、累計調達額が多く長期間の運営実績があるサービスを選ぶことが重要です。また、契約前書面をしっかり確認し、情報開示が適切に行われているかチェックしましょう。

まとめ

不動産クラウドファンディングは、1万円から始められる手軽さと、物件管理の手間がかからないシンプルさが魅力の投資方法です。銀行預金よりも高い利回りを狙いながら、株式投資のような激しい値動きもありません。

これから資産運用を始めたい方や、忙しくて投資に時間をかけられない方にぴったりの選択肢です。

サービスを選ぶ際は、利回りだけでなく以下のポイントもしっかり確認しましょう。

- 劣後出資比率(10〜30%が目安)

- 運営会社の信頼性(上場企業かどうかなど)

- 過去の償還実績と元本割れの有無

- 案件数と募集頻度

まずは気になるサービスに登録して、どんな案件があるかチェックしてみることから始めてみてください。複数のサービスに登録しておくと、投資機会も広がります。

少額からコツコツ始めて、不動産投資の第一歩を踏み出しましょう。

本サイトに掲載される商品・サービスの概要・比較・ランキング等の情報は、客観的事実に基づいたものであり、特定の事業者による特定の商品・サービスを推奨するものではありません。

可能な限り正確な情報を掲載するよう努めておりますが、その内容の正確性や信頼性、安全性を担保するものではありません。掲載内容は調査時点のものであり、変更される可能性があるため、最新情報は必ず各公式サイトにてご確認ください。

なお、当サイトの情報を利用して生じたトラブルや損害等について、当社は一切の責任を負いかねますのでご了承ください。